鲍威尔送上“圣诞大礼”:美联储转“鸽”,明年降息三次成定局?华尔街看法不一

每经记者 蔡鼎 每经编辑 兰素英

图片来源于网络,如有侵权,请联系删除

图片来源:视觉中国

图片来源于网络,如有侵权,请联系删除

市场期盼已久的美联储政策转向终于迎来明确信号。

图片来源于网络,如有侵权,请联系删除

北京时间12月14日凌晨2时,美联储联邦公开市场委员会(FOMC)连续第三次将联邦基金利率维持在5.25%-5.5%不变,符合市场预期。最受市场关注的“点阵图”显示出官员们明显的鸽派转向预期。

在随后的新闻发布会上,美联储主席鲍威尔明确表示,美联储进入加息周期尾声,对降息的讨论已经启动。

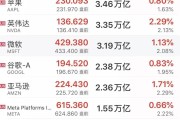

“美联储提前给市场送上了一份圣诞礼物。”悉尼Schroders Plc固定收益部副主管Kellie Wood如此说道。鲍威尔的言论发表后,美股三大股指大涨,道指盘中创下历史新高;黄金飙升逾2%,收复2000美元/盎司大关。与此同时,FOMC鸽派转向导致美元指数跌破103关口,非美货币全线走高;10年期美债收益率一度跌穿4%整数位心理关口……

展望后市,渣打银行贵金属研究执行董事Suki Cooper在接受《每日经济新闻》记者采访时指出,从两个月前美联储向市场放出的“长期高息”预期,到本周的鸽派转向,这样的转变为黄金创造了有利的背景,如今的黄金已经重新开始从宏观因素中获得上涨驱动。

美联储“鸽”了

“点阵图”显示,本次提供利率预测的19名官员中,共有16人预计明年利率会降至5.0%以下,其中,五人预计利率在4.75%-5.0%,以每次降息25个基点估算,相当于明年两次降息;六人预计在4.50%-4.75%,则相当于三次降息;四人预计利率在4.25%-4.50%,相当于四次降息;甚至有一人预计利率在3.75%-4.0%,相当于六次降息。

以此计算,19名官员中,共有11名预计,明年至少降息三次。相比9月发布的上一个版本的“点阵图”,本次FOMC的鸽派转向预期展露无遗。

FOMC12月“点阵图” (图片来源:FOMC)

会后公布的美联储官员利率预测中位值则显示,FOMC官员下调了明年具体预测的中位值:2024年底联邦基金利率为4.6%,较9月预计的5.1%下调50个基点。以最新的中位值预测水平估算,美联储官员预计,到明年底利率均值达到4.65%,意味着未来一年内会降息75个基点,以每次降息25个基点计算,相当于明年共降息三次。

不过,据芝商所“美联储观察”,目前期货市场认为明年全年将进行多达六次25个基点的降息,降息最早便将于3月份的会议上开始。也就是说,市场认为明年年末联邦基金利率将被累计下调150个基点至3.75%~4.00%区间。

图片来源:芝商所惠誉评级首席经济学家Brian Coulton在发给《每日经济新闻》记者的置评邮件中指出,“美联储在政策声明中承认,‘过去一年通胀有所缓解’,并将2024年底联邦基金利率预期下调了50个基点,这释放出一个强烈的信号,即美联储认为利率已经见顶。不过,尽管紧缩倾向已有所缓和,但这种倾向仍然存在,这表明美联储仍担心服务业和工资通胀粘性以及紧张的劳动力市场状况。我们认为,联邦基金利率将在明年年底达到4.75%(上限),明显高于市场预期。”

最快明年3月降息?投行态度不一

美联储展示出明显的鸽派转向后,各大华尔街顶级投行纷纷提前了对美联储首次降息时间的预期。

据高盛最新预计,美联储将在明年3月、5月和6月连续三次降息25个基点。《每日经济新闻》记者注意到,就在上周末,高盛对美联储首次降息的预期才刚从明年第四季度提前到了第三季度。

相比高盛的大踏步调整,贝莱德、摩根大通等投行显得更保守一些。贝莱德的投资部门预计,美联储将在“春末夏初前后”降息。

图片来源:每经编辑 兰素英制图

摩根大通认为,美联储将于明年6月首次降息,而此前的预测是7月,到2024年底指标利率料将下调125个基点。

巴克莱同样预计明年6月首次降息,然后再降息两次,每隔一次会议降一次。而该行之前的预测是只在2024年12月降息一次。巴克莱认为,如果月度通胀数据继续低于预期,降息可能会早于预期中的6月。但巴克莱仍担心通胀会再次上升。

而德意志银行分析师Jim Reid在一份报告中表示,FOMC会议尽了最大努力,提前给了投资者一份“圣诞礼物”。市场对这一消息的反应是积极的,现在看来,美联储不大可能全面维持高利率。该行预计,美联储将在明年6月份开始降息。

10年期美债收益率跌破4%,预示经济衰退?

美联储态度明显转鸽之下,美元指数在美东时间13日盘中迅速下探跌穿103关口,创今年8月上旬以来新低。美元走弱下,黄金再次上攻。现货黄金当日成功收复2000美元/盎司关口。

现货黄金收复2000美元/盎司大关 图片来源:彭博社对于接下来黄金的走势,渣打银行贵金属研究执行董事Suki Cooper在接受《每日经济新闻》记者采访时指出,“如今的黄金已经重新开始从宏观因素中获得上涨驱动,最明显的是弱美元和对美联储的降息预期。几个月前,市场还在为‘长期高息(higher-for-longer)’的预期而担忧,但美元在11月份走弱,因为市场已将美联储的降息预期提前至了2024年3月份。这样的预期转变为黄金创造了有利的背景。事实上,黄金的上涨驱动因素已经从10月份的地缘政治风险转移到了11月份的宏观经济‘逆风’的消退。10月,黄金在中东冲突的背景下表现十分强劲,而其他避险资产表现平平。而后,尽管美元仍相对强势,且名义和实际收益率双双上行,但黄金仍进一步反弹。”

在黄金飞涨的同时,美债收益率继续下跌。美东时间周四,基准10年期美债收益率进一步下滑至3.93%,较10月底触及的5.02%峰值大幅回落。

10年期美债收益率在不到两个月时间里从5%上方下破4% 图片来源:CNBC美国“债王”冈拉克警告,这是提醒美国经济前景不妙的警报。他在接受采访时表示:“我认为,如果10年期美债收益率跌破4%,对于经济来说,这就像是一场火警警报……我们已经打破了趋势线,从目前10年期美债收益率水平来看,还有很大的下行空间。美国经济将下行,这将产生连锁反应,我们将不得不大量印钞。”

他预计,到2024年,10年期美债收益率将进一步跌至接近3%的低位,因为他认为经济衰退将在明年某个时候到来。

美联储的鸽派信号也促使摩根大通的经济团队将2024年底美国10年期国债收益率的预期下调10个基点至3.65%,同时预计美国2年期国债收益率将降至3.25%,之前的预测为3.5%。

此外,随着全球各国经济周期相关性增强,作为世界第一大经济体,美国货币政策的外溢影响也愈发凸显。

一般来讲,相互依存性高的国家之间会存在较高程度的政策协调。从历史上看,发达经济体货币政策较为同步,其降息同步性更强,加息则更注重相机抉择。例如,在2000年的互联网泡沫以及2008年的金融危机中,美联储率先大幅降息,日本、欧洲、澳大利亚以及加拿大等发达经济体均跟随美联储大幅降息,但在之后的复苏过程中,加息时点则有分化。

从当下的时点来看,尽管欧洲央行行长拉加德在北京时间12月14日晚间的利率决议新闻发布会上称“绝对不应当放松警惕,欧洲央行根本没有讨论降息问题”,但据《金融时报》分析,欧洲央行仍可能会受到美联储宽松政策的压力,因为美元走弱会导致欧元升值,影响欧元区的出口竞争力和通胀水平。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。

推荐阅读:

星际财经网

星际财经网