长端利率再探低点,这类债基被拖累,债牛格局下如何应对冲击?

每经记者 任飞 每经编辑 肖芮冬

图片来源于网络,如有侵权,请联系删除

过去一周,十年期国债收益率再次刷新前期低点,落至2.35%附近,屡屡向下突破市场预期。当然,这也与债牛格局下的抢筹有一定关系,但必须要看到的是,市场利率因投资热度升高被抬升的同时,到期收益率的水准也在被降低,且目前国债收益的利空因素依然存在,需要关注特别国债“靴子”的落地及其期限。

中长期纯债基金业绩受累

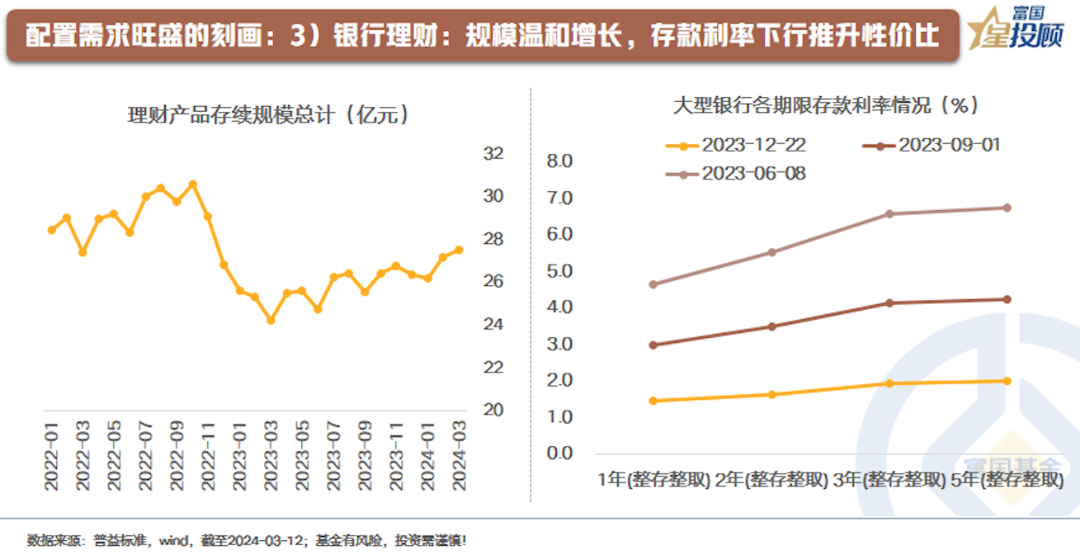

2024年以来,债牛延续,长端利率屡屡向下突破市场预期,10年国债下行冲破2.35%,30年国债一度下至2.46%。除了货币政策的影响之外,由于固收市场持续吸引资金进场,市场利率的推高背后,势必会导致实际利率的下降。

这也就是为什么普遍都在谈论债券牛市,但却都在担心实际收益率的不及预期。

需要指出的是,这一现象似乎在当前并没有发生扭转的迹象。上周(2.26-3.3)央行公开市场净投放6320亿,银行间资金充裕,跨月价格平稳。但回顾往年3月行情,全国两会后的债市行情往往趋于稳定,利率下行的季节性较强。剔除2020年,2019—2023年期间的全国两会后,10年国开和3年国开在T+20日的平均降幅均为7bp。

就债市上周走势来看,收益率先下后上,前4个交易日收益率下行,周五收益率有所回调,全周长端及超长端表现亮眼。国开10-1Y期限利差约在历史三分之一分位。信用利差分化,3-5Y各等级利差均在历史10%以内极低分位水平,1Y高等级约在历史中位数附近,1Y中低等级利差在20%—32%分位水平。

具体到债券基金的收益,纯债基金当中,中长期纯债基金表现出色,部分头部产品周收益率超过1%。例如华泰保兴安悦A实现1.0176%净值增长率,广发景利也有0.9444%收益进账。前十名业绩排行中,最低收益率水平为0.5974%

头部产品的业绩对比中,中长期纯债基金表现优于短债品种。但较含权债基依然逊色,这也得益于权益市场的持续反弹。从上周二级债基当中的头部基金来看,涨幅超过2%的有4只。其中,西部利得鑫泓增强A达到5.7378%,在所有债券型基金的周收益率排行中位列第一。

同时也需看到的是,受制于长端债券收益率的下降,中长期纯债基金当中,很多都已经在上周出现了组合收益率为负的情形,包括同泰泰裕三个月A、明亚久安90天A、南方金添利三年A等周收益率均为负值。

债市投资仍需谨慎

对于可能存在的风险,除了前述可以预期的季节性利率下行可能之外,广发证券研报分析指出,还要关注特别国债“靴子”的落地及其期限。

据分析,2019—2023年超长国债平均每年供给量仅在4500亿元,地方债才是超长债的主要供给品种,2022—2023年的年发行量在3万亿元之上。若特别国债以超长债形式落地,超长端的供给会在短期内发生改变,进而对债市定价产生影响。

展望3月债市,债市持续调整风险相对不大,不过当前各品种都处于或者接近历史低位,市场波动可能加大。

事实上,目前市场的供给冲击已有所减弱,综合来看,1—2月利率债发行进度偏慢,尤其是地方债和政金债。而年初往往是银行等配置盘集中进场的阶段,银行间市场资金量相对充裕。

诺安基金分析指出,今年债券市场延续了去年底的牛市行情,缺资产、低风险偏好和宽货币预期是开年以来债市上涨的重要逻辑。往后看,一方面,未来基本面大逻辑还是新旧动能切换、经济波浪式修复,经济基本面对债市还是有利,短期关注经济目标及政策是否超预期。

另一方面,收益率曲线的绝对位置及利差水平都很低,短端利率下行才能进一步打开长端空间。尽管经济基本面要求宽松的货币环境,但银行间资金面面临防空转、资本新规首次季末考核等因素,可能存在扰动。因此,短期收益率可能维持震荡。策略方面,目前曲线及利差都比较低,追涨性价比不高,建议组合维持中性杠杆久期,保持资产流动性。

封面图片来源:每日经济新闻 刘国梅 摄

推荐阅读:

星际财经网

星际财经网