1年损失2.2万亿!“高息”冲击美国银行业,谁会是下一个硅谷银行?

每经记者 文巧 每经编辑 兰素英

图片来源于网络,如有侵权,请联系删除

美联储维持利率更高更久的前景,让华尔街一直以来预期的降息落空了。

10月3日,十年期美债收益率日内上涨5个基点达4.848%,创下16年新高;10月4日,30年期美债收益率升至5%,为2007年以来首次。截至发稿时间,十年期美债收益率回落至4.732%,30年期国债收益率跌至4.909%。

在经历了三月份硅谷银行倒闭后的动荡之后,美国银行业经历了某种程度的稳定。然而,美债收益率持续上涨,美国地区银行可能又将处于风声鹤唳之中。债券收益率大幅上升,债券价值下跌,银行业将承受新的压力。

银行体系的资产负债表首当其冲,根据联邦存款保险公司的数据,截至6月30日,美国银行业持有的投资证券的未实现亏损为5580亿美元。据美国国家经济研究局,从2022年第一季度到2023年第一季度的一年内,由于利率上升,美国银行体系债券投资组合按市价计算的损失高达2.2万亿美元。

此外,由于利率上升,商业地产贷款面临着潜在的违约浪潮,这对于资产负债表中近20%是商业地产贷款的地区性银行来说,尤其令人担忧。

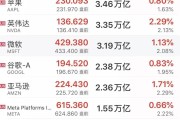

美国几家主要银行股价走势图(日线图 前复权)

资产负债表危机将至?

今年3月,硅谷银行遭遇挤兑破产,一个重要原因是其将大量存款投向美国国债,但利率上升导致美债价格下跌,令硅谷银行在资产端浮亏持续扩大,最终演变成银行挤兑风波,继而引发了对美国地区性银行危机的担忧。

之后,为了避免更大范围的危机,美联储紧急推出新危机工具BTFP,将向抵押美国国债、机构债务、抵押贷款支持证券和其他合格资产的银行提供最长一年的贷款。银行业现在有美联储BTFP政策工具兜底,但在六个月后,BTFP机制就会到期。届时,高利率对金融市场的负面影响可能会进一步传导。

美债收益率由市场上的债券供求决定,当美债收益率上升时,意味着美债的需求低。美债价格和收益率呈反方向移动:美债价格越高,收益率越低。通常,银行是债券的最大持有者,因此,债券价格走低,银行业将承受最大的压力。

数据显示,美联储长期的高利率政策正在对银行体系的资产负债表造成重大打击。根据联邦存款保险公司发布的季度数据,截至6月30日,美国银行持有的投资证券的未实现亏损为5580亿美元。债券价格的波动往往体现在银行的未实现损失中。

图片来源:华尔街日报

尽管由于硅谷银行的倒闭,许多银行选择不再投资到期的债券,这个数字(5580亿美元)实际上低于2022年第三季度的高峰,但夏季美债收益率不断上升,市场预计银行业的未实现亏损还将继续增加。

另外,记者查询美国国家经济研究局最近的一项研究发现,从2022年第一季度到2023年第一季度的一年内,由于利率上升,美国银行体系债券投资组合按市价计算的损失高达2.2万亿美元,跌幅达10%。

“(债券抛售)将对持有长期国债的银行产生重大影响。 它持续的时间越长,受到影响的行业就越多。”东方汇理投资研究所宏观主管Mahmood Pradhan说道。

潜藏的风险:商业地产贷款违约

除了银行面临的资产负债表压力之外,商业地产贷款中潜在的贷款违约浪潮又让局面雪上加霜。值得注意的是,对于资产负债表中近20%是商业地产贷款的地区性银行来说,这一点尤其令人担忧。

据Business Insider报道,未来五年,房地产开发商每年将需要展期约5000亿美元。随着“高息时代”的冲击波不断袭来,开发商面临的不仅是攀升的房屋空置率,还有逐渐上涨的利率。

即便当前的商业地产价格已经在下跌,但无济于事。摩根士丹利预计,在当前周期中,它们的跌幅将在30%~40%之间。据报道,许多商业地产开发商面临着在未来三年内以每年9%~ 14% 的利率进行贷款再融资的前景,而他们第一次借贷的利率仅为3%~5%。

正如穆迪在最近的报告中称,由于美联储激进的利率政策和商业地产贷款问题日益严重,银行体系的压力日益加大。

9月29日,著名投资者Kevin O'Leary在接受福克斯采访时称,商业房地产困境可能将导致银行倒闭。利率攀升导致借贷成本上升,从而拉低了商业地产的价值,依赖债务的房地产开发商肩负重压,银行也越来越不愿向其放贷,从而加剧信贷紧缩。

据彭博社此前报道,道明证券全球利率研究负责人普里亚·米斯拉也认为,如果银行开始出现资产负债表问题,可能会导致银行缩小贷款规模,提高贷款成本,最终引发信贷紧缩。她表示,“我们已经打开了潘多拉的魔盒。”

金融时报分析认为,(企业)融资成本上升,加上贷款增长放缓,反过来给银行的净息差带来下行压力。当前,华尔街分析师们正忙着下调银行盈利预测——富国银行已将该行业今年的每股收益预期下调2%,明年下调5%,摩根士丹利则将银行业明年的预测下调了3%。

尽管金融市场出现了越来越多的压力迹象,但政策反应仍然倾向于紧缩。巴伦周刊在一篇评论报道中将美国银行业面临的压力比作“被忽视的房间里的大象”。报道认为,美联储近期的政策声明,以及美联储主席鲍威尔的新闻发布会,都没有提及金融体系日益紧张的情况,而忽视这头“大象”的结果将是惊人的。

封面图片来源:视觉中国

推荐阅读:

星际财经网

星际财经网