云天化前三季度营收净利双降 负债率超60%近50亿元定增迟迟未落地

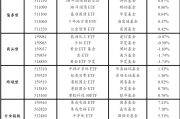

中国网财经11月22日讯(记者 张增艳)近日,云天化公布2023三季报。1-9月,公司实现营收533.03亿元,同比下滑5.59%;归属于上市公司股东的净利润37.04亿元,同比减少27.80%;扣非净利润35.78亿元,同比下滑28.16%。

图片来源于网络,如有侵权,请联系删除

其中,第三季度,公司营收同比减少8.83%至180.84亿元,净利润同比减少38.31%至10.27亿元,扣非净利润同比减少38.34%至10亿元。

图片来源于网络,如有侵权,请联系删除

云天化表示,利润出现大幅下滑,系公司主要产品销售均价同比下降。公告显示,前三季度,云天化主营产品磷铵、复合肥、尿素、聚甲醛、黄磷以及磷酸钙盐的均价较上年同期分别下滑了16.20%、8.95%、11.92%、37.55%、-25.51%、20.44%。

多家券商调低盈利预期

记者注意到,结合三季报,多家券商调低云天化的盈利预期。

日前,首创证券发布研报称,预计公司2023-2025年净利润分别为50.68亿元、56.14亿元和63.44亿元,前值分别为50.75亿元、56.46亿元和63.96亿元。同时,维持“买入”评级,并进行风险提示称,“公司或面临化肥产品价格下跌、新项目投产不及预期等”。

中国银河也给出投资建议,预计2023-2025年公司净利润分别为50.85亿元、56.13亿元和63.42亿元(前值分别为50.92亿元、57.86亿元和66.62亿元);EPS分别为2.77元/股、3.06元/股和3.46元/股(前值分别为2.78元/股、3.15元/股和3.63元/股)。

考虑到前三季度业绩及四季度以来主要产品市场价格情况,国海证券预计,公司2024-2025年归母净利润分别为56.97亿元、64.67亿元(前值分别为57.75亿元、66.84亿元)。

定增仍在审核中

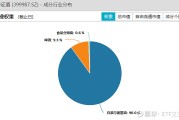

截至9月底,云天化的短期借款58.66亿元,一年内到期的非流动负债50.22亿元,长期借款104.65亿元。同期,货币资金为89.39亿元,不足以覆盖短期负债。此外,公司的资产负债率为61.71%,虽较去年末有所下滑,但仍高于行业均值。

与此同时,云天化筹划了一年之久的定增经过了三次问询,募资总额已由50亿元下调至49.49亿元,但仍然未落地。去年11月,云天化公布了2022年度定增预案,即拟通过定向增发募集资金总额不超过50亿元。今年4月、7月及8月,云天化因上述定增事项分别收到上交所发出的第一轮、第二轮及第三轮问询函,要求其补充说明多方面的问题;5月、7月及9月,云天化分别进行回复。

伴随上市公司融资出现从严从紧趋势,有投资者对云天化的定增进度表示担忧。云天化在公告中回复称,定增项目目前处于交易所审核过程中,公司将根据该事项的进展情况及时履行信息披露义务。

(责任编辑:谭梦桐)推荐阅读:

星际财经网

星际财经网