2月再掀AI投资热潮,这两类基金平均收益超7.7%!

每经记者 任飞 每经编辑 肖芮冬

图片来源于网络,如有侵权,请联系删除

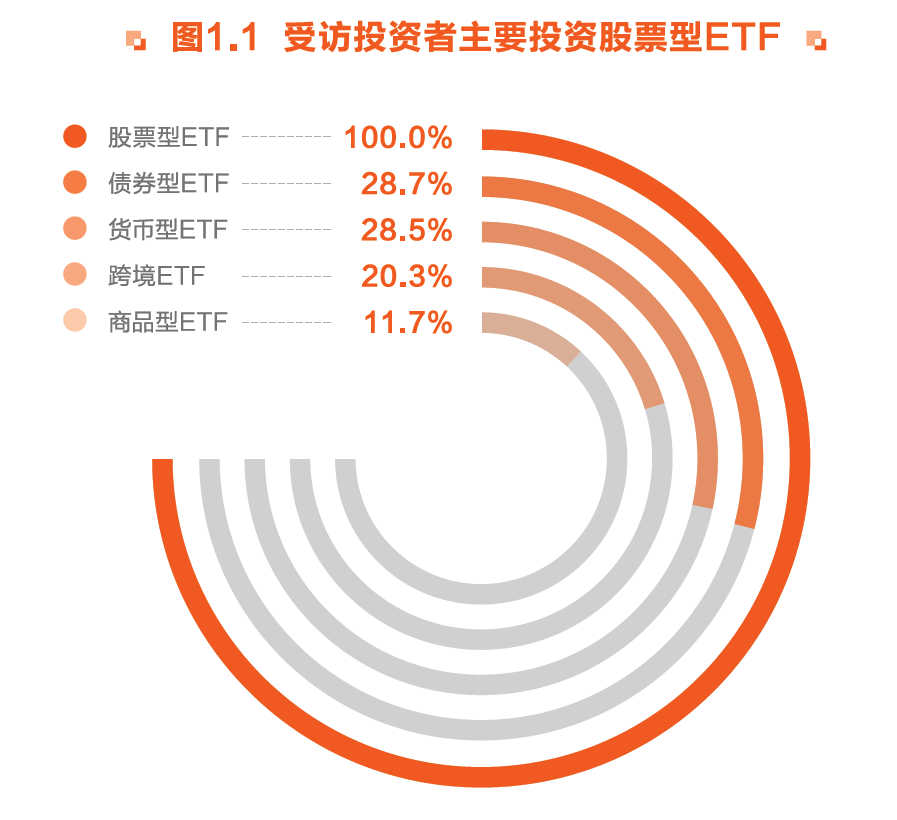

2月收官在即,全球资本市场在Sora概念提振之下,科技成长股普遍受益,公募基金泛科技题材产品近一个月净值普遍已创年内新高。与此同时,QDII基金也在本月表现抢眼,但相较于前者表现,平均收益率水平和中位数等方面仍有一定差距。

图片来源于网络,如有侵权,请联系删除

Wind统计显示,对比普通股票型、偏股混合型基金2月8%左右的平均收益率水平,QDII基金在6.64%左右徘徊。且从境外市场来看,一些头部应用端软件类的公司股价走势恰与AI行情形成反差。

不过,公募基金“出海”的步伐仍在加快,不仅体现在更广域配置优质资产,也在积极申请QDII牌照或境外子公司,提升境外投资能力。

权益类产品比拼,普通股票及偏股混合基金更胜一筹

虽然投资A股市场的公募基金还有一天的净值待公布,境外市场或需要2天,才能判断2月总体的收益水准。但从基金的平均水平以及趋势来看,公募基金的赚钱效应比QDII基金更胜一筹。

Wind统计显示,截至2月28日,公募基金普通股票型基金以及偏股混合型基金当中,仅有不足50只基金的月内净值收益率为负,这在超过3000多只相关产品总数中占比不到2%(统计初始基金)。

也就是说,2月份公募基金中的偏股混基、普通股票型基金的胜率极高,持有人大概率在这期间赚钱。而从平均收益率的角度来看,Wind统计显示,普通股票型基金的平均收益率在8.1437%,偏股混合型基金的平均收益率为7.7618%。

这两项数据均比其今年1月份的情况要好,且大多数基金的净值已经创出年内新高。这一切不仅来自于A股交易生态的优化,也来自于境外AI技术发展的映射,自Sora概念春节期间横空出世之后,境外市场先于内地A股在科技成长板块掀起投资热潮。

因此,从本月QDII基金的表现来看,业绩也相当可观,但尽管如此,相较公募基金的表现,平均水平依然有所差距。Wind数据显示,截至2月27日,所有QDII基金的平均收益率在6.64%(不含债券基金)。

不过,在现有的QDII基金当中,有相当多的产品属于ETF,特别是一些能够在个股选择获得更高收益的主动型产品来说,顺应此番行情的推波助澜自然会比指数走得犀利。因此总的来看,公募基金在一众科技成长方向布局的投资组合成为当前市场上赚钱效应较好的理财工具之一。

公募加快“出海”进程,提升境外投研能力

其实,对于科技成长方向的投资,国内投资人普遍从去年就已经开始笃信,核心的逻辑在于,流动性的持续宽松叠加稳增长的经济预期,发展科技是绕不开的话题。不过,针对于A股与其他市场的投资,有些个股的投资逻辑发生变化。

近期,《每日经济新闻》记者在同业内部分投资人交流时发现,业界对于A股的AI投资或炒作容错率较低,反而对于境外市场的泛AI题材十分谨慎。有分析指出,境外AI技术虽有迭代,但一些或被冲击甚至取代的商业模式或技术路径不被资本看好。

以Adobe公司为例,旗下产品Photoshop众人皆知,同为制图软件,海外与国内相关企业的估值变化形成差异,国内几乎无差别上涨,而就Adobe的股价走势来看,自Sora问世以来,股价也开始接连下跌,整个2月份已经跌超10%。

而这家公司也是一些公募参与的标的,有分析指出,对于现阶段A股题材的演绎,虽然有海外映射作为支持,但从Adobe的股价变化来看不难发现,针对Sora技术可能影响或取代的一些商业模式或技术路径等,在资本市场上或是未来的风险点。

当然,这也要求专业的机构加大境外投资的能力。欣慰的是,今年以来,公募基金的“出海”步伐还在加快,不仅体现在更广域配置优质资产,也在积极申请QDII牌照或境外子公司。

中国证监会官网最新显示,安信基金、诺德基金、睿远基金等基金公司都递交了申请材料,申请QDII业务资格。近几年,公募基金行业新发QDII基金的数量呈增长之势。Wind数据显示,2022年全市场新发QDII基金29只,2023年全市场新发QDII基金61只。

封面图片来源:每经记者 夏冰 摄

推荐阅读:

星际财经网

星际财经网