权益基金最新调仓换股动向来了:看好红利策略,增减了这些个股

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

权益基金最新调仓换股动向来了:看好红利策略,增减了这些个股

每日经济新闻 2024-07-11 14:52:57

每经记者 黄小聪 每经编辑 肖芮冬

今日,中欧基金、德邦基金旗下的多只产品披露了基金二季报,其中也包括了部分权益基金。

《每日经济新闻》记者注意到,其中一些基金在过去的二季度调仓换股动作非常明显。

比如,中欧瑾泉二季度的前十大更换了多只个股,晋控煤业、兖矿能源、江苏银行等个股均退出前十大,徐工机械、燕京啤酒、赤峰黄金等新进前十大。其次,中欧瑾利混合虽然截至二季度末的股票仓位不高,但也进行了比较大的调仓,格力电器、泸州老窖、成都银行等退出前十大,新进前十大的是立讯精密、中国海油、迈瑞医疗、比亚迪等个股。

前十大大调仓,看好红利策略

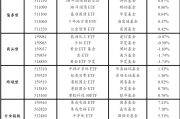

先看中欧瑾泉混合,截至二季度末,前十大重仓股如下:

对比一季度末的持仓可以发现,前十大重仓股进行了大更换,其中兖矿能源、晋控煤业、新奥股份、中谷物流、旺能环境、江苏银行、瀚蓝环境、华电国际均退出了前十大。

新进前十大的是徐工机械、燕京啤酒、中原传媒、大豪科技、皖新传媒、赤峰黄金、健盛集团、南京银行。

基金经理表示,“组合的主要策略为红利增长策略,选股除了股息率的要求之外,还会考虑分红和业绩增长,当红利资产盈利出现分化时,红利增长策略可能具备更高的弹性,或能获取更多超额收益,基于红利行业的估值性价比较,增加了出版等行业的配置。同时保持了有色金属、煤炭为主的供给端受限的上游资源品的配置。”

基金经理还认为,“资源股仍旧是顺周期品种中的优秀选择,由于多年资本开支的下滑,产能受限导致商品价格的弹性较大,是顺周期品种中攻守兼备的品种,在投资标的的选择上也将未来产能的增长和估值情况进行了考量。考虑到制造业景气度回升且在估值低位,叠加后续设备更新及耐用品以旧换新等政策的落地,增加工程机械等传统制造业的投资比重。”

值得一提的是,虽然该基金在上半年表现较好,A类份额一季度和二季度分别实现了6.04%和2.39%的收益,不过基金公司在4月1日时进行了赎回操作。

这些基金同样大调仓

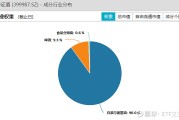

再看中欧瑾利混合,截至二季度末,股票仓位占基金总资产的比例为32.04%,相比于中欧瑾泉的91.84%,有很大的不同。

虽然股票仓位不高,但二季度重仓股也进行了比较大的调整,格力电器、泸州老窖、成都银行、海澜之家、农业银行、招商公路均退出前十大,新进前十大的是立讯精密、中国海油、迈瑞医疗、比亚迪、海康威视和协创数据。

基金经理在二季报中表示,“股票方面,组合采用多策略管理框架,通过对红利、质量和景气策略均衡配置适当平滑了组合波动,但在各策略的行业配置上有需要改进的地方。”

另外,再来看德邦鑫星价值灵活配置混合,截至二季度末,股票资产占基金总资产的比例为80.74%。

在重仓股方面,寒武纪、云赛智联、弘信电子、高新发展、润建股份、工业富联、利通电子均退出前十大,而光迅科技、源杰科技、太辰光、光库科技、华工科技、博创科技、联特科技新进前十大。

可以看出,基金经理主要的重仓方向是算力板块,尤其是光模块相关公司占比较高。

基金经理在二季报中坦言,“算力有望迎来训练端和推理端需求的共振,因此,继续看好以光模块为核心代表的人工智能算力方向。根据英伟达产品的路线图看,光模块从800G往1.6T和3.2T逐步切换的节奏是比较明确的,意味着产品迭代依然在不断加速,今明年并不会是盈利能力的高点,成长属性依然突出。整体来说,持续看好人工智能带来的创新机遇,产品将持续深耕人工智能算力细分赛道。”

封面图片来源:视觉中国-VCG41N1400928172

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

推荐阅读:

星际财经网

星际财经网